Alors que la campagne des déclarations fiscales s’achève, il est temps de se pencher une dernière fois sur l’opportunité d’investir en résidences de services tout en bénéficiant d’un avantage fiscal.

Car la fameuse réduction d’impôt Censi-bouvard, en vigueur depuis bientôt 10 ans, ne peut s’appliquer qu’aux investissements signés chez le notaire avant le 31 décembre de cette année.

Des avantages fiscaux substantiels

Pour en bénéficier il faut investir dans un bien immobilier neuf destiné à la location meublée avec fourniture de certains services. Sont notamment visées les résidences étudiantes et résidences senior disposant d’un agrément. En pratique l’investisseur signe un bail commercial de 9 à 10 ans avec un exploitant professionnel gérant l’ensemble de la résidence et lui reversant un loyer.

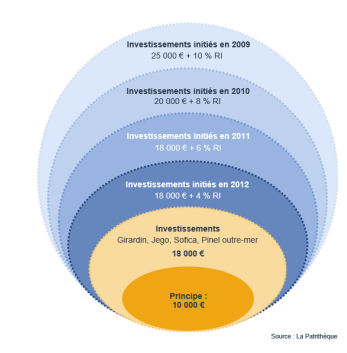

En contrepartie, ces investissements peuvent ouvrir droit à une réduction d’impôt de 11% du prix de revient de l’immeuble, étalée sur 9 ans et prise en compte dans la limite de 300 000 € investis.

Mais il faut également savoir que ce type d’investissements ouvre droit à des avantages fiscaux supplémentaires. En effet en les achetant neufs ou en VEFA ils permettent de profiter de frais de notaires réduits (environ 3% contre 8% en moyenne dans l’ancien), mais aussi sous certaines conditions, de bénéficier d’un remboursement de la TVA ayant grevé l’acquisition. Ainsi l’investisseur, achète in fine 20% en dessous du prix de vente facturé par le promoteur !

Un dispositif efficace, mais pour qui ?

Les investisseurs taxés aux tranches marginales les plus élevées auront souvent plutôt intérêt à déclarer ces investissements sans réduction d’impôt pour bénéficier d’un amortissement fiscal du bien, leur permettant ainsi d’échapper à la taxation des loyers encaissés (régime LMNP avec amortissement).

En revanche, la réduction Censi bouvard est particulièrement intéressante pour les contribuables soumis à une tranche marginale d’imposition inférieure ou égale à 30%, car il permet d’obtenir une réduction d’impôt annuelle allant jusqu’à 3 666 €.

Les premières années, l’impact fiscal sur les loyers encaissés est plutôt négligeable grâce à la déduction des charges financières et de l’amortissement du mobilier. Puis au bout de 5 à 7 ans, les investisseurs auront souvent un intérêt plus fort à opter pour le régime du micro BIC leur permettant de profiter d’un abattement forfaitaire de 50% sur les loyers encaissés.

Avertissements

Les régimes juridiques évoqués ci-dessus sont soumis à certaines conditions.

Dispositions fiscales en vigueur au 21/06/2021 susceptibles d’évolution. Les avantages fiscaux, liés aux investissements présentés dans ce document, sont susceptibles d’évoluer, et dépendent de votre situation personnelle (composition de votre patrimoine, revenus et foyer fiscal). Ce document ne se substitue pas à une consultation fiscale personnalisée. Tout investissement immobilier est avant tout un choix patrimonial et ne peut être principalement motivé par des raisons fiscales.

Advenis Gestion Privée n’intervient pas dans la réalisation des travaux mais uniquement en qualité d’intermédiaire. Avant d’investir dans ce type d’opérations, il est vivement recommandé de réaliser au moins une visite de ce bien immobilier, de se renseigner sur le vendeur et, le cas échéant sur les futurs exploitants du bien, et d’en mesurer les avantages et les contraintes. La durée et le coût des travaux peuvent être amenés à varier compte-tenu de la nature particulière de ce type d’investissement.

Les rendements l’application des dispositifs fiscaux peuvent être conditionnés à une mise en location du bien (soit bail commercial/ soit bail nu à usage d’habitation…). Le non-respect des engagements de location entraîne la perte des incitations fiscales. Le versement des loyers et la santé financière du locataire (exploitant ou particulier) ne sont pas garantis par Advenis Gestion Privée. La durée des travaux peut être plus longue que celle indiquée lors de l’investissement.