Les avantages fiscaux déclinés dans cet article sont souvent proposés en contrepartie d’une durée minimum de détention et d’un risque de perte en capital. Ils dépendent des dispositions fiscales en vigueur, susceptibles d’évolution, et du respect de certaines conditions. Chaque investisseur doit tenir compte de sa situation personnelle et ne pas avoir la fiscalité pour unique motivation.

En réponse à la création du PEAC entérinée par la loi du 23 octobre 2023 relative à l’industrie verte, le gouvernement souhaite acter la suppression prochaine du Plan Épargne Retraite (PER) pour les mineurs. Cette mesure est destinée à encourager le lancement commercial du PEAC et à restreindre les stratégies d’optimisation fiscale.

Spécialement conçu pour les jeunes épargnants, le PEAC ouvre de nouvelles perspectives d’investissement et encourage l’engagement en faveur de l’avenir environnemental.

Quels seront les répercussions sur le Plan d’Épargne Retraite (PER) détenus par les mineurs ?

Que vont devenir les PER déjà ouverts ? Quelle alternative ? Découvrez, dans cet article, les changements à ne pas manquer !

Le texte supprime à compter du 1er janvier 2024, la possibilité pour les mineurs d’ouvrir un Plan d’Épargne Retraite (PER). Les PER existants sont gelés jusqu’à la majorité de leurs titulaires ou peuvent être débloqués avant cette date (sans exonération fiscale).

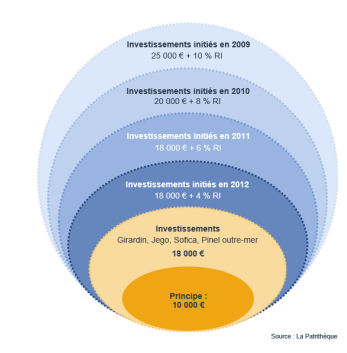

Le PER pour un mineur offrait aux parents des avantages fiscaux, puisqu’une partie des versements est déductible de leur assiette fiscale dans le cas où l’enfant est rattaché au foyer fiscal de ses parents.

Désormais, les parents ne peuvent plus profiter de ces avantages fiscaux, laissant ainsi place au PEAC.

Qu’est-ce que le PEAC ?

Le Plan d’Épargne Avenir Climat (PEAC), instauré par la loi pour l’industrie verte, s’adresse uniquement aux jeunes de moins de 21 ans. Ce plan a pour objectif de faciliter la constitution d’une épargne de long terme principalement dédiée au soutien de l’économie productive et de la transition écologique, en vue de préparer leur entrée dans la vie active.

Quels sont les avantages fiscaux du PEAC ?

Les gains et plus-values du PEAC sont exonérés d’impôt sur le revenu et de prélèvements sociaux (sauf en cas de non-respect des conditions de fonctionnement du PEAC).

Principales caractéristiques et conditions du PEAC

- Le titulaire doit être âgé de moins de 21 ans à la date d’ouverture.

- Le titulaire doit résider en France à titre habituel.

- Ce plan est soumis au principe de mono détention (comme le livret A).

- Le PEAC se compose d’un compte espèces et d’un compte titres comme le PEA.

- Gestion pilotée : la distribution est confiée aux réseaux bancaires et aux assureurs.

- Le plafond de versement n’est pas encore connu : selon les annonces gouvernementales il devrait être le même que celui du livret A.

- La clôture du PEAC est programmée aux 30 ans du titulaire.

- La clôture est également prévue en cas de décès du titulaire.

- Déblocage exceptionnel, strictement encadré, en cas d’invalidité du titulaire ou de décès de l’un des parents, quel que soit l’âge du titulaire.

- Blocage total des sommes épargnées jusqu’aux 18 ans du titulaire, puis partiel à compter de 18 ans à la condition que le plan ait été ouvert depuis plus de 5 ans.

- En cas de retrait ou de rachat partiel effectué après cet âge, plus aucun versement sur le plan n’est admis.

Composition du PEAC :

Concrètement, ce type de placement se matérialise sous la forme d’un compte-titres ou d’un contrat de capitalisation, et il est possible de l’établir auprès d’une institution bancaire ou d’une compagnie d’assurance.

Plus précisément, d’après les déclarations de Bruno Le Maire il s’agit « d’investissements qui devront être identifiés par des labels, par exemple investissement socialement responsable (ISR) ou Greenfin. Il pourra également s’agir d’obligations vertes européennes, ou encore d’OAT (Obligations Assimilables du Trésor, NDLR) vertes émises par l’Agence France Trésor depuis 2017 ».

Un décret doit définir les titres dans lesquels le plan peut être investi, les principes d’allocation de l’épargne auxquels il est soumis et les stratégies d’investissement qu’il peut proposer.

Le rendement du PEAC ne serait pas réglementé. Bruno Le Maire indique toutefois que son rendement est « sans doute plus attractif que celui du Livret A ».

Il est crucial de souligner que le PEAC ne dispose d’aucune garantie quant au rendement et quant au capital investi.

Pour conclure, le PEAC entrera en vigueur à une date fixée par décret et au plus tard le 1er juillet 2024.